金融所得課税―富裕層の負担不当に軽い仕組

2024年10月17日

いま世界で経済格差がかってないほど拡大し、あらためて不公平税制 是正が焦点となってい す。日本で大きな問題 なっている税制の一つが金融所得課税です。

これは、預金利子、株式•投資信託の配当や売却益などの金融商品から得た所得にかかる税です。その課税方式(申告分離課税•総合課税•申告不可)には、民主的な 課税原則に反する問題があります。

不公平さの代表例は「1億円の壁」です。累進課税では所得が増えると税負担が多くなるはすが、逆に所得が1億円を超えると負担が減るのです。それは、株式の売却益などの金融所得が他の所得と分けて課税(分離課税)され、税率が累進ではなく一律20%と低率だからです。

富裕層の所得の多くを株式の配当や売却益が占めているため、分離課税によって税負担は少なく済みます。

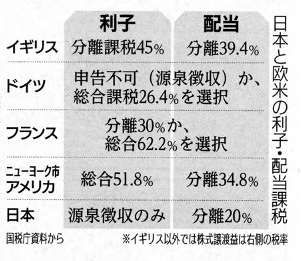

欧米諸国と比べても日本の富裕層優遇は異常です。(表)

憲法がめざす民主的な課税原則は「応能負担原則」(応能原則)といいます。応能原則は、財産運用・不労所得に重課、勤労所得に軽課、大所得に重課、小所得に軽課、最低生活費は無税、生活必需品は軽課または無税、ぜいたく品は重課、などの内容を実現するのが道理です。

もともと分離課税は、利子が1978〜87年、配当が78〜2002年の長期にわたり35%の税率が採用されていました。たとえば22年度の利子・配当・株式所得に30%の税率を適用すると、12兆4525億円の増収となります。分離課税ではなく総合課税にするのが応能原則への道です。

他方、利子所得は、申告不可で20•315%の税率(所得税15%、住民税5%の合計20%に0・315%の復興特別所得税が加算)が預金口座源泉徴収されます(特定公社債の利子を除く)。株式などで生じた 所得にかかる税金は、納税者が法定の課税方法を選択します。利子所得が源泉徴収の一択というの自主申告の原則から問題があります。

こうしたもとで、政府は「貯蓄から投資へ」と少額投資非課税制度(NISA)の枠を大幅に拡大しています。

しかし、こうした「賭け事」の投資でお金は増えません。負けた人のお金が、勝った人に移動するだけです。投資で確実に利益を得るのは、投資を運用する金融機関や自在に相場を変動させる巨額投資家だけです。

人々をささやかな資本所有(株式所有)に追い立てるNISAは、各人を「金利生活者」(利子、株式配当を期待する人) の地位におとしいれる機能をもちます。資金力で 「無力」な庶民の零細なお金をかきあつめ、これを資本集中の手段として利用するものです。同時に、「無力」どころか、株価に一喜一憂し、政治から目をそらすように庶民の意識を変えてしまい、大企業寄りの政権を存続させる役割をはたしてしまうと危惧します。

浦野広明(うらの・ひろあき 立正大学法制研究所特別研究員•税理士)