新NISA―富裕層中心の投資へ庶民を誘導,日銀の金融政策変更―正常化へ一歩(「赤旗日曜版12,19日)

2024年5月18日

【赤旗日曜版】5月12号<経済鷺これって何>新NISA(少額投資非課税制度)―富裕層中心の投資へ庶民を誘導

新しいNISA(少額投資非課税制度)が1月から始まりました。

NISAは、株式や投資信託などの投資商品の売却益や受け取った配当が非課税となる制度です。以前の積立NISAは年間最大投資額40万円、累積で最大800万円。一般NISAは年間120万円、累積600万円が上限で、制度の併用はできませんでした。

新NISAでは積立NISAで年間120万円、一般NISAを継承した「成長投資枠」で年間240万円。併用可能なため年間最大360万円に増額されました。ただし、1人当たり累積で最大1800万円までの上限が設定されました。

NISAは、国民の預貯金を投資に誘導する政策の柱です。2014年に始まり、当時は年間最大100万円、累積で最大500万円でした。500万円の上限は「富裕層優遇にならないように」設定されたものです。

それが、今や3倍以上の1800万円。夫婦で5年間に3600万円も投資が可能で、これができるのは準富裕層クラス

の世帯です。

政府は、NISAはイギリスのNISA(個人貯蓄口座)がモデルだとしています。しかし、ISAは預金の利子も非課税

で、投資に誘導する制度ではありません。両者は政策目的が異なります。

日本証券業協会が、NISA を推奨する中で、イギリス人の「約半数(45%)がNISAを利用して」いる(「資産所得倍増計画への提言」22年7月)などとしています。しかし、この45%のうちの35%は、預金のみの預金型NISAの利用者です。投資型はわずか5%。残り5%が混合型です。このデータは、一部金融機関のNISA政府は「日本人はリスクを取らない」と主張し、岸田首相も2千兆円超の家計金融資産について「2割しか株式や投資信託に回っていないが、欧米では5割が投資だ」と強調しています。

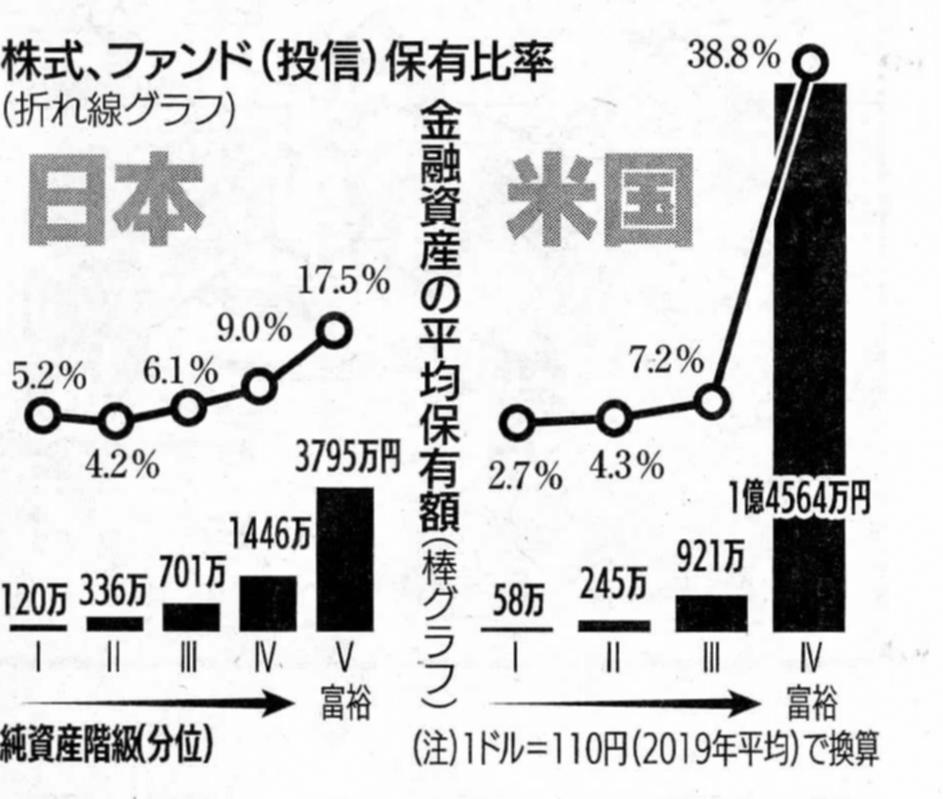

しかし、家計の資産格差を無視するのは問題です。富裕層ほど投資の割合が高いため、超富裕層の多いアメリカの家計金融資産を合計すれば、投資の割合が高くなるのは当然です。

図は、日米の家計について、資産額が同程度ど「つしで、株と投資信託の保有額を比較したものです。資産の大きさにより、日本は5グループ、アメリカは4グループに分けています。一番右の富裕層では、アメリカ家計の投資資産の保有比率は非常に高くなっていますが、それ以外の一般の家計どうしに大きな違いはありません。

鈴木俊一財務相も、比較の際には「資産規模別に分析する」必要性を認めています(23年11月16日、参院財政金融委員会で小池晃書記局長への答弁)。

政府・金融業界は、海外の情報、データを都合よく切り取って宣伝材料とし、国民に投資をあおることはやめるべきです。 丸井龍平(まるい・り?つへい日本共産党国会議員団事務局)

【赤旗日曜版】5月19日号<経済これって何>日銀の金融政策変更―正常化へ一歩 保有国債は依然大量

日本銀行は、3月19日の金融政策決定会合で、金融政策の枠組みの変更を決定しました。要点は、以下の通りです。

第一に、「長短金利操作付き量的・質的金融緩和」を廃止することです。日銀は、2016年6月以来、短期金利については、金融機関が保有する日銀当座預金のうち政策金利残高に0・1%のマイナス金利を適用してきました。

長期金利については、直近では上限1・0%程度を目途とし、10年物国債金利がゼロ%程度で推移するよう、制限を設けず、必要な金額の長期国債の買い入れを行ってきました。これらが廃止されることになります。

第二に、新たな金融市場調節方針として、無担保コールレート(オーバーナイト物)を採用し、それが050・1%程度で推移するよう促すことにしました。コール市場とは、金融機関が短期的な支払い準備としての日銀当座預金を相互に貸し借りするための市場のこと。オーバーナイト物とは、取引日の翌営業日を期日とする資金貸借のことを指します。

第三に、ETF(株式型上場投資信託)とJーREIT(不動産投資信託)の新規買い入れを終了することにしました。

最後に、当面、緩和的な金融環境を継続するため、これまでと同程度の金額(月間6兆円程度)で長期国債の買い入れを行っことにしました。植田和男日銀総裁は、当日の記者会見で、新しい枠組みを、欧米の中央銀行並みの「普通の金融政策」への復帰と名付けました。たしかに、「長短金利操作付き量的・質的金融緩和」ばかりではなく、黒田東彦前総裁以来の「量的・質的金融緩和」そのものを廃止し、完全な金利政策に復帰したという意味では、「普通の金融政策」への復帰と名付けることも可能だといえるでしょう。

筆者は、早くから、「量的・質的金融緩和」の廃止と、完全な金利政策への復帰の必要性を主張してきましたので、この金融政策の枠組みの変更に素直に賛意を表明したいと思います。

しかし、「普通の金融政策」に復帰したからといっても、「金融の正常化」が達成されたわけではありません。

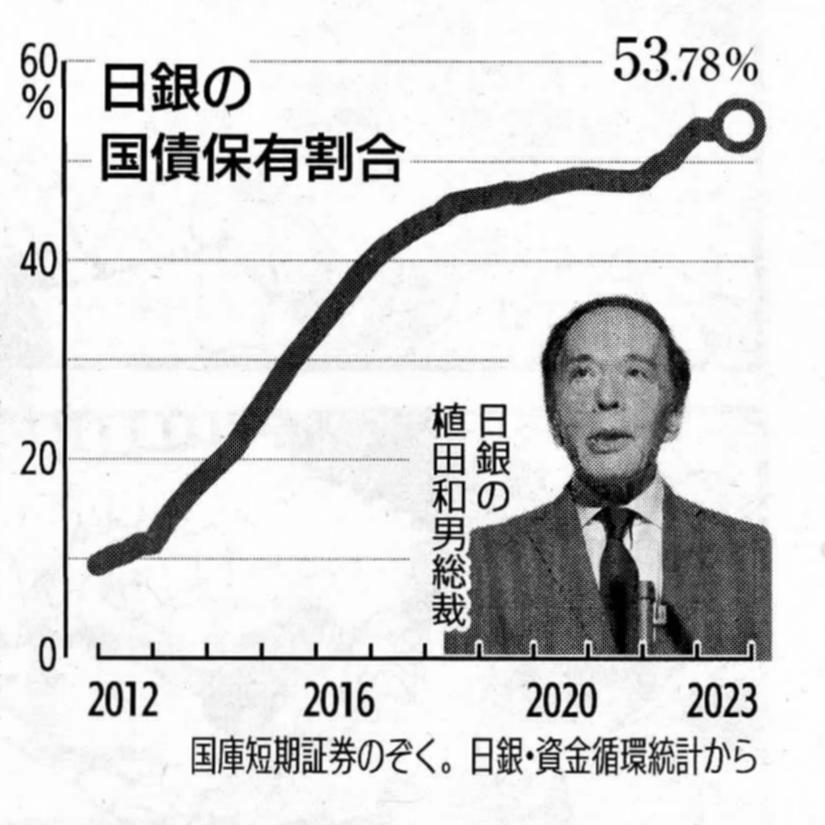

第一に、日銀は巨額の長期国債とETFを抱え込んだままです。長期国債の保有額は600兆円近くに、ETFの保有額は、70兆円規模に達します。黒田前総裁が残した巨大な負の遺産です。日銀はこうした負の遺産をどのように処理しようといっのでしきっか。

第二は、3月の金融政策決定会合以降、為替市場では円安傾向が一段と進んだことです。日銀が利上げを行ったといっても、わずかに050・1%の水準にすぎません。FRB(米連邦準備制度理事会)の政策金利は5・2555・5 %の水準にあります。しかも、景気の底堅さと物価上昇の再燃を受けて、アメリカでは市場金利が上昇しつつ

あります。これでは、円安が進むのも無理のないところです。

今後とも日銀の金融政策から目が離せない状況になっています。 建部正義(たてベ・まさよし中央大学名誉教授)